Emprunter avec un cancer : comment obtenir un prêt malgré la maladie ?

Le cancer peut être considéré comme un obstacle important à l’obtention d’un crédit immobilier en ce sens qu’il peut empêcher d’accéder à certaines garanties voire occasionner un refus total au 3ème niveau de la convention AERAS. A ce niveau, il peut entraîner un refus de prêt faute d’assurance. La déclaration d’un cancer dans son questionnaire médical peut occasionner des surprimes plus ou moins importantes.

Celles-ci peuvent être proposées pour toute la durée du prêt (concept de surmortalité) ou circonscrites à quelques années (concept ‘extra mortalité). Dans le premier cas, la prime de normale, dite prime de base, est multipliée plusieurs fois sur toute la durée du contrat, dans le second, elle subit une augmentation calculée en pour millage du capital assuré sur une durée limitée à quelques années.

Nous sommes là dans le cas où on est accepté (e). Cela dit, la surprime proposée peut occasionner un dépassement de la capacité d’endettement et/ou un dépassement du taux d’usure, taux légal maximum au-delà duquel le prêt serait interdit. Pour de simples raisons, non pus d’assurance mais de légalité, il s’agit alors d’un autre cas de refus de prêt.

Peut-on obtenir un prêt en ayant un cancer ?

Rassurez-vous, on peut obtenir un prêt en ayant eu un cancer. Nous allons le voir plus loin, de multiples solutions, tant d‘assurance que garanties alternatives existent qui permettent d’obtenir un prêt bien qu’ayant été atteint d’un cancer. Il n’y a pas de fatalité ni de situations pré écrite ;

Quelles solutions pour emprunter malgré un cancer ?

Faire appel à une structure de courtage spécialisée comme Handi-Assur augmente vos chances d’obtenir une assurance pour votre prêt malgré l’existence d’un risque aggravé. Nous présenterons votre dossier à des assureurs dont nous savons les capacités à accepter certains risques selon la nature de ceux-ci.

Il est aussi important de noter que dans la très grande majorité des cas, le dossier d’un emprunteur ayant eu un cancer sera alors observé dans le cadre de la convention AERAS, ce qui augmente ses chances d’obtenir un contrat d’assurance.

La convention AERAS

Cette convention dite convention AERAS pour « Assurer et Emprunter avec un Risque Aggravé de Santé » a été mise en place pour faciliter l’accès au crédit aux personnes ayant été ou étant atteintes de maladies ou de séquelles d’accident. Elle prévoit qu’un dossier d’emprunteur avec risque aggravé soit étudié automatiquement si besoin était, à 3 niveaux pour lui donner le maximum de chances

Cette convention s’applique pour des prêts immobiliers ou des prêts professionnels destinés à l’acquisition de locaux et/ou de matériel, qui arrivent à échéance avant votre 71ème anniversaire portant sur :

- Un financement immobilier en lien avec votre résidence principale dont la part assurée, hors prêt relais, n’excède pas 420 000 € ;

Par exemple, en cas de prêt d’un montant supérieur, elle s’appliquera si votre quotité assurée a une contrevaleur en euros correspondant au plus à ce montant de 420.000 euros. Par exemple, 50% d’un prêt de 840.000 euros ou 75% d’un prêt d’un montant de 560.000 euros.

- Un financement professionnel ou immobilier sans lien avec votre résidence principale dont la part assurée n’excède pas 420 000 € après avoir pris en compte, s’il y a lieu, la part assurée des capitaux restant dus au titre de précédentes opérations de crédit de toute nature pour lesquelles le même assureur délivre déjà sa garantie.

Le droit à l’oubli

La convention AERAS, révisée régulièrement a intégré ce qu’n appelle le droit à l’oubli. Ce droit à l’oubli permet de ne pas avoir à signaler certains problèmes de santé sans que ce soit sinon préjudiciable à l’assuré.

Ainsi, bien que vous ayez pu être atteint (e) d’une maladie cancéreuse, vous pouvez bénéficier de ce droit à l’oubli. il faut pour ce faire que

- La date de fin du protocole thérapeutique remonte à plus de 5 ans au jour de votre demande d’assurance.

- et qu’il n’a pas été constaté de rechute de votre maladie.

Si ces deux conditions médicales sont réunies pour vous, vous n’avez pas à déclarer votre antécédent de maladie cancéreuse et il vous sera proposée une assurance sans aucune surprime ni exclusion de garantie concernant cet antécédent.

Vous n’avez donc pas à déclarer ou transmettre d’informations relatives aux maladies cancéreuses dans votre demande d’assurance emprunteur. Vous ne devez ainsi, notamment, pas déclarer votre affection longue durée (ALD) relative au cancer éligible au droit à l’oubli.

Dans le doute, vous pouvez bien sûr, déclarer votre cancer et ses circonstances. Les services de la compagnie d’assurance sauront s’ils doivent ou pas en tenir compte. En résumé, pour ce qui relève d’un cancer donnant le droit à l’oubli, vous serez assuré comme s’il n’avait pas existé.

Il est important de savoir que ce n’est pas parce que vous demandez une assurance avant que ne soit écoulé le délai du droit à l’oubli que vous serez refusé(e) d’office. Dans ce délai, certains cancers ne sont pas automatiquement des facteurs de refus d’assurance emprunteur. Votre dossier sera probablement surprimé, des garanties seront peut-être refusées mais vous pourrez peut-être obtenir d’être assuré (e) Une fois passé le délai et acquis le droit à l’oubli, nous proposerons vote dossier par ailleurs pour que vous puissiez être, le cas échéant garanti’(e) normalement.

Alternatives à l’assurance traditionnelle

Par assurance traditionnelle, nous entendons l’assurance groupe que propose la banque pour tous ses emprunteurs. Si celle-ci refuse de vous assurer ou vous accepte dans des conditions que la banque ou vous refuseriez, que ce soit pour des questions de garanties, de prix, etc. il vous est possible, dans le contexte de la convention AERAS de proposer une délégation d’assurance.

Les banques se sont engagées à l’accepter dès lors qu’elle présente les garanties correspondant à leurs critères dans votre cas particulier. C’est là, notre travail de courtier spécialisé en risques aggravés de santé que de faire le maximum pour que vous puissiez vous assurer au mieux.

S’il s’avère impossible d’être assuré, des alternatives sont prévues qui peuvent être acceptées. Il s’agit de l’hypothèque du bien financé, d’épargne mise en garantie (nantissement), de caution familiale ou tierce, de délégation sur une prévoyance collective ou individuelle pré existante., etc.

Pourquoi un prêt peut-il être refusé ?

Un prêt peut être refusé pour de multiples raisons. Pour celles en rapport avec l’assurance, ce peut être parce que l’emprunteur reçoit alors un refus total ou partiel de garanties exigées par la banque, du décès aux incapacités et invalidités. Vous pouvez aussi n’être assuré qu’en cas de décès et votre banque refuserait votre prêt si elle estime qu’un arrêt de travail ou invalidité non assuré la mettrait en danger pour vos remboursements, par exemple. Ce refus du fait d’une assurance inexistante ou limitée se comprend par un refus ou inexistence de garanties alternatives telles que celles décrites dans le paragraphe précédent.

Quel rôle joue l’assurance emprunteur ?

L’assurance emprunteur est souscrite pour que le crédit soit payé dans les proportions souhaitées par la banque, et/ou nécessaires à la protection familiale en cas de décès, de perte d’autonomie, d’invalidités ou d’arrêt de travail de l’emprunteur assuré. Si l’un des risques assurés se réalise, la compagnie d’assurance prend le remboursement du crédit à sa charge pour les montants assurés.

Ainsi, pour une assurance arrêt de travail, la mensualité du crédit est payée par l’assureur pour la proportion (quotité) assurée une fois passé le délai de franchise, généralement de trois mois. Compte tenu des contrats que nous distribuons, nous faisons en sorte que le crédit soit éteint pour tout ou partie ( selon la quotité assurée ) en cas d’invalidité permanente reconnue par la compagnie.

Conseils pour emprunter avec un cancer

Tout d’abord, anticiper, travailler en amont de son projet d’achat, anticiper sur l’assurance qu’il faudra fournir pour obtenir son emprunt. Nous conseillons donc de faire d’abord évaluer son assurabilité par la présentation de son dossier aux compagnies sur la base de l’hypothèse du prêt que l’on pourrait demander à une banque.

Si le dossier est assurable, la meilleure décision obtenue est alors « mise de côté » et vous pouvez avancer dans votre projet puisqu’une compagnie, se tient prête pour couvrir l’emprunt à faire. Il est très important d’anticiper, de se faire évaluer sinon les délais s’additionnent et on peut avoir de mauvaises surprises en étant engagé auprès de vendeurs, etc. Nous conseillons aussi de réfléchir aux alternatives présentables en cas d’échec

Vos questions les plus fréquentes

Plutôt si on a eu.

Oui, alors, l’assurance peut souvent être accessible ou sinon des alternatives peuvent être présentées. Il ne faut être inquiet outre mesure, de nombreuses possibilités, du fait de la convention AERAS sont disponibles pour l’emprunteur inquiet quant à ses capacités à pouvoir obtenir un prêt à cause de son état de santé.

Plutôt si je l’ai été.

La convention AERAS a été constituée à cette fin : permettre au maximum de personnes d’emprunter malgré l’existence de ce qui est considéré comme un risque aggravé de santé. Pour ce qui est du cancer plus on s’en éloigne, de son diagnostic et de ses traitements, plus on devient assurable dans des conditions normales.

Le champ est possible est vaste : du seul décès aux invalidités et incapacités, il est à explorer, par anticipation. Tenter de trouver le maximum de garanties au meilleur tarif possible. Et c’est là que consulter Handi-Assur peut vous aider car c’est notre métier depuis 30 ans.

Assurance emprunteur et surprime : Comprendre, limiter et négocier les coûts

Qu’est-ce qu’une surprime en assurance emprunteur ?

Tout d’abord, qu’est-ce que la prime d’assurance ?

La prime est ce que la compagnie d’assurance considère nécessaire pour payer le risque qu’on lui demande de prendre et de garantir par contrat. À risque normal selon les critères d’une compagnie, prime normale.

Il est, à ce moment, important de noter que les compagnies – et la convention AERAS dans ses évolutions le démontre – savent réévaluer la notion de risque normal en observant les progrès médicaux et leurs effets sur l’espérance de vie et les invalidités, etc. Ce qui était parfois un risque anormal hier chez un emprunteur devient un risque normal aujourd’hui dans certains cas de pathologies comme des hépatites, certains cancers, le H.I.V, etc. par exemple.

La surprime en assurance emprunteur pour un prêt immobilier est donc le prix à payer par l’assuré pour la couverture du sur risque que représentent aux yeux des compagnies certains risques aggravés conséquents de pathologies : sur risques de mortalité, sur risques d’incapacités, sur risques d’invalidité.

Quels facteurs entraînent une surprime ?

Ces facteurs sont de plusieurs ordres, souvent dissociés, exceptionnellement associés.

À la lecture de la demande d’adhésion et du questionnaire médical, la compagnie détermine les éléments qui vont lui permettre de composer son tarif.

Ces éléments déclarés sont les facteurs de risques :

- Facteur professionnel : la profession exercée peut être considérée dangereuse et impliquer alors que la compagnie surprime.

- Facteur sportif : les sports pratiqués peuvent aussi être considérés dangereux. Le tarif sera surprimé.

- Facteur médical : le risque médical peut être considéré aggravant et le tarif pourra être surprimé ; des exclusions pourront être proposées.

État de santé et maladies chroniques

La compagnie va comparer l’état de santé déclaré de l’emprunteur immobilier à ce qu’elle considère normal.

Si l’état de santé correspond à ce que la compagnie considère comme normal et acceptable comme tel ou sans augmentation du risque selon ses critères, il n’y aura pas de surprime. On peut, oui, déclarer certaines maladies, chroniques ou pas, que certaines compagnies ne surpriment pas.

Les pathologies déclarées, seront analysées pour leurs conséquences observées sur la mortalité, les arrêts de travail, etc., les avancées médicales sont prises en compte

Une maladie déclarée est analysée sur la base de ces trois éléments que sont : l’historique, l’état actuel et l’évolution. Les traitements, les dates de leurs débuts, etc. sont aussi pris en compte.

Des maladies chroniques génèrent parfois des surprimes sans que, pour autant, celles-ci soient élevées au point de rendre le tarif prohibitif. On observe très souvent un coût raisonnable.

Ce qu’il faut comprendre, c’est que la maladie chronique n’est pas automatiquement un obstacle à l’assurabilité complète. Par « complète », il faut entendre d’obtenir toutes les garanties requises, le décès, la PTIA, les invalidités, totale ou partielle et les incapacités. Beaucoup de pathologies sont assurables pour leurs effets sans qu’ils soient exclus.

Âge et professions à risques

Il y a plusieurs façons d’intégrer l’âge dans un tarif :

Dans un contrat d’assurance emprunteur groupe, celui que votre banque va vous proposer, en règle générale, le tarif est unique car tout le monde a le même âge « technique », en général un âge moyen de 40 ans.

Qu’on ait 25 ans ou 50, on paie comme si on en a 40/42, ce qui équilibre le contrat pour l’assureur car les « bons risques » de sa population d’assurés jeune compense les pertes observées sur la population plus âgée et ce qui permet aussi à sa population d’emprunteurs plus âgés de se faire assurer pour moins cher que si son âge réel était pris en compte.

Plus on est âgé, de la souscription à la fin du contrat, plus le tarif sera élevé.

Dans la très grande majorité des contrats individuels, des délégations d’assurance, c’est l’âge réel qui est pris en compte et qui détermine le tarif. On parle alors de primes naturelles.

Chaque année dans un contrat d’assurance emprunteur à primes naturelles variables, la prime est recalculée selon le nouvel âge atteint et le capital restant dû.

En règle générale, le vieillissement l’emporte sur l’amortissement pendant les premières années – puisqu’on rembourse d’abord les intérêts -, les primes augmentent alors et, sur la seconde partie de l’emprunt, quand les intérêts payés font que le capital s’amortit plus vite, elles baissent.

Ce décrochage est généralement observé à la moitié de la durée du prêt. À ce propos, il peut être judicieux d’opter pour des primes d’assurance emprunteur fixes. Ce calcul est à faire à la souscription.

Cela dit, il ne faut pas s’inquiéter et craindre d’être empêché d’emprunter à cause d’un tarif trop élevé, de surprimes rendant le prix des garanties prohibitif.

Professions considérées à risque augmenté :

Certaines professions sont jugées à risque augmenté en raison des spécificités de leur activité :

- Activités impliquant un contact (direct ou indirect) avec :

- Des produits inflammables, explosifs, toxiques et/ou corrosifs.

- Travail à une hauteur supérieure à 20 mètres.

- Utilisation d’un véhicule motorisé à 2 roues.

- Activité exercée :

- En mer ou dans les docks.

- Dans la filière pétrolière, gazière, nucléaire, minière ou forestière.

- En haute montagne, en milieu souterrain ou sous-marin.

- En contact direct avec :

- De gros animaux (chevaux, bovins ou animaux de plus de 350 kg).

- Des animaux sauvages.

- Activités de nature :

- Politique, humanitaire, diplomatique ou journalistique (journaliste, caméraman, photographe).

- En lien avec les arts occultes ou sciences occultes.

- Professions :

- Libérales, médicales, paramédicales et vétérinaires.

- Forces de l’ordre, militaires, gendarmes, activités avec port d’armes, pompiers, secouristes.

- Pilote d’avion ou d’hélicoptère, ou personnel navigant.

- Sportifs professionnels (sportif, entraîneur, arbitre).

- Artistes, professionnels de cirque, artificiers, pyrotechniciens, cascadeurs, forains.

Activités sportives et loisirs dangereux

Certains sports et certaines activités de loisirs, en raison de leurs dangers relatifs, génèrent des surprimes.

Les sports concernés sont :

Sports nautiques :

- Activités nautiques à plus d’un mille des côtes en planche à voile, kayak ou aviron des mers.

- Navigation à plus de 25 milles des côtes en bateau à moteur avec le permis correspondant.

- Activités nautiques à plus d’un mille des côtes en scooter des mers.

- Navigation à la voile à plus de 25 milles des côtes.

- Plongée sous-marine.

Sports de montagne :

- Sports de glace, de montagne, d’alpinisme.

- Sports de neige.

- Spéléologie.

- Canyoning.

- Rafting.

Sports mécaniques :

- Sports motocyclistes.

- Sports automobiles.

Sports aériens :

- Parapente, saut à l’élastique, parachutisme.

- Avions, hélicoptères, ULM.

- Planeur, Deltaplane.

Autres sports :

- Sports de combat, boxe.

- Safaris et chasse.

- Équitation.

Comment calculer une surprime d’assurance ?

Un tarif est recalculé en fonction d’une éventuelle dangerosité, d’une surmortalité ou d’une extra mortalité. Dans ce dernier cas, la surprime est généralement temporaire, limitée à quelques années, et s’exprime en pour millage du capital assuré.

Pour l’arrêt de travail et l’invalidité, en fonction du facteur de risque, un recalcul peut entraîner une surprime comprise entre 25 % et 200 %.

Solutions pour limiter ou éviter les surprimes

Vous avez avantage à consulter un courtier comme Handi-Assur, car nous sommes riches d’une longue expérience dans le placement de risques aggravés. Il s’agit d’une réelle expertise, acquise au fil de dizaines d’années de spécialisation.

Nous savons orienter un dossier pour obtenir le maximum de garanties avec le minimum de surprimes, même en présence de problèmes de santé. Lorsque nous prenons en charge un dossier, c’est parce que nous sommes presque certains d’apporter une valeur ajoutée et d’atteindre les objectifs fixés.

Il est crucial de documenter son dossier d’assurance emprunteur pour qu’il soit analysé avec la plus grande précision. Il est donc recommandé de fournir des pièces médicales précises, comme des bilans biologiques et d’autres documents utiles.

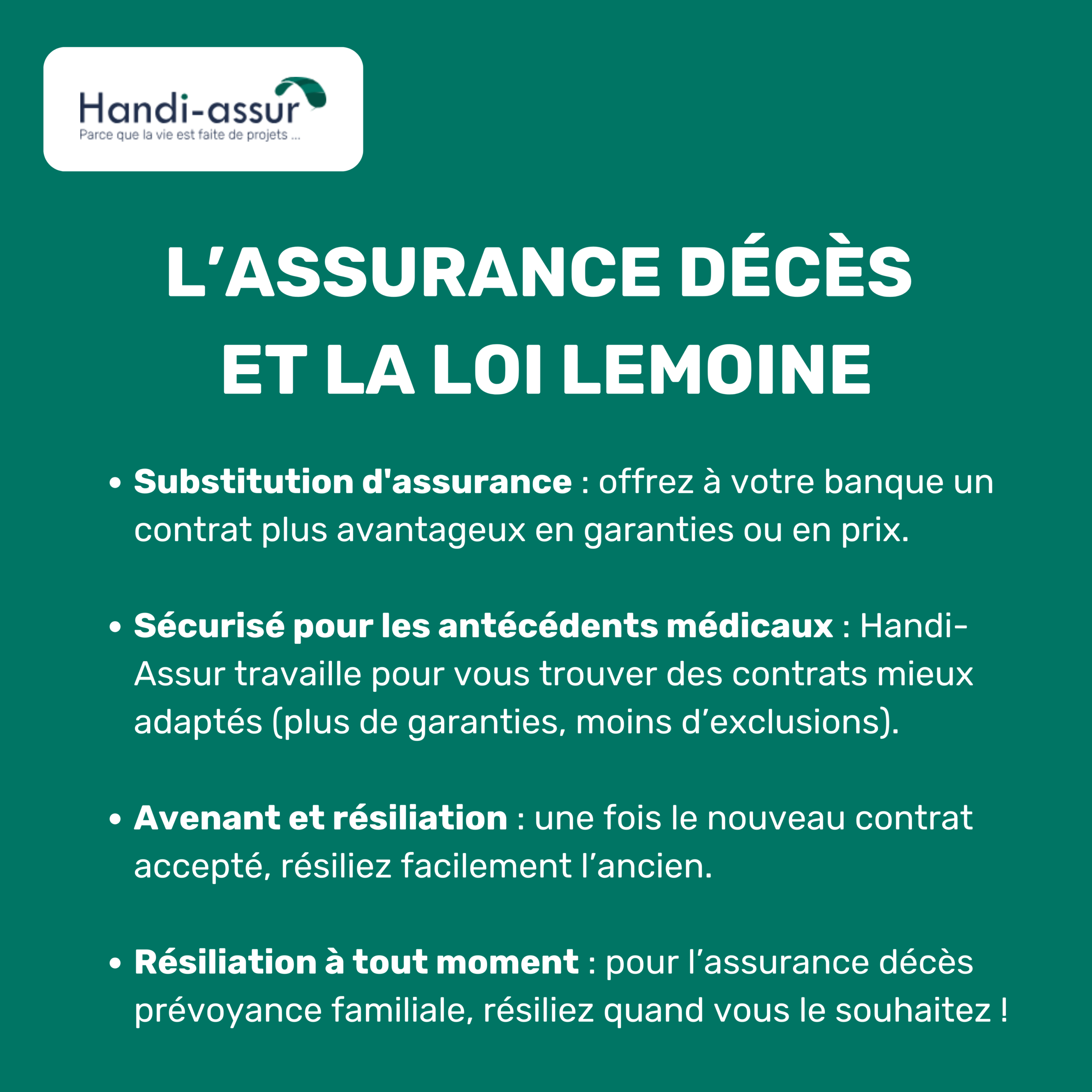

Dans certains cas, il est possible de ne pas déclarer de pathologie pour un emprunt immobilier lorsque le capital à assurer est dans le cadre de la Loi Lemoine (voir notre page dédiée sur le site pour plus de détails). Votre cas sera alors considéré comme un risque normal, sans surprime ni exclusion, puisque le questionnaire médical n’est pas requis.

La convention AERAS

La loi Lemoine est venue compléter le champ d’application de la convention AERAS.

Cette convention a été mise en place pour augmenter les possibilités d’emprunt en élargissant les opportunités d’assurabilité.

Elle prévoit trois niveaux possibles d’étude du risque aggravé, afin de tenter d’assurer le maximum de personnes.

- Si, au troisième niveau, une personne est jugée inassurable, la convention AERAS demande aux banques d’étudier la mise en place d’autres garanties, telles que :

- La caution,

- Le nantissement d’épargne,

- La prévoyance personnelle préexistante, etc.

Il est essentiel de comprendre que, même si vous êtes refusé au troisième niveau par une ou plusieurs compagnies, cela ne signifie pas que vous ne pouvez pas être considéré comme assurable. Certaines des compagnies avec lesquelles nous travaillons appliquent des critères d’acceptation plus larges dès le premier ou deuxième niveau.

Chez Handi-Assur, ce type de situation est fréquent. Nous présentons un dossier dès lors que nous identifions une « fenêtre de tir » pour une souscription réussie.

Comparer les assurances avec la délégation d’assurance

Il est utile de comparer pour plusieurs raisons.

En présence d’un risque aggravé, il est essentiel de tenter d’obtenir le maximum de garanties au meilleur prix possible. Cela implique de faire étudier son dossier par d’autres compagnies, en parallèle de sa souscription auprès de l’assureur groupe de la banque.

Tant pour des raisons de prix que de garanties, il est dans votre intérêt de comparer. En effet, si des surprimes sont appliquées, elles peuvent différer d’une compagnie à l’autre. De plus, elles sont souvent calculées sur une prime plus basse, compte tenu d’un âge réel généralement plus jeune que celui retenu pour le tarif groupe, comme nous l’avons expliqué précédemment.

Outre un tarif souvent plus avantageux, comparer permet de maximiser ses chances d’obtenir un contrat avec :

- Moins d’exclusions,

- Des garanties acceptées et non refusées.

Ce type de situation est fréquent et nous l’observons régulièrement.

Améliorer son dossier médical

Il est important de fournir le maximum de pièces médicales pour expliquer sa pathologie et permettre aux services de souscription d’en affiner l’approche. Ces éléments peuvent éclairer sur l’état de santé déclaré et, dans certains cas, démontrer :

- La moindre gravité de la pathologie,

- Les faibles risques associés, tels que :

- Un risque limité d’arrêts de travail,

- Un faible risque d’invalidité,

- Un risque de décès peu élevé.

Plus une compagnie dispose d’informations précises sur le risque aggravé déclaré, plus elle pourra proposer une tarification fine et adaptée.

Quelle banque ou assurance propose des solutions sans questionnaire médical ?

La plupart des compagnies ont maintenu leurs contrats dans le cadre de la Loi Lemoine, sans sélection médicale, c’est-à-dire sans questionnaire médical, dans les conditions définies par cette loi.

Certaines banques proposent des conditions d’assurance simplifiées pour une partie de leur clientèle, en prenant en compte leur ancienneté.

De plus, certaines compagnies facilitent l’accès à l’assurance groupe bancaire pour des femmes ayant été atteintes d’un cancer du sein, leur permettant ainsi de bénéficier de garanties adaptées.

Comment négocier une surprime avec son assureur ?

Nous dirions plutôt « avec les assureurs ». En effet, chaque compagnie a sa propre doctrine, qu’elle applique seule et/ou en fonction de son réassureur.

C’est pour cette raison que nous recommandons et pratiquons une co-étude des risques. Nous sollicitons plusieurs compagnies, sélectionnées sur la base de notre expérience, et menons des investigations approfondies.

C’est grâce à ces démarches que nous sommes très souvent en mesure d’apporter la garantie attendue, même dans des situations complexes.

Pour conclure

La surprime est, comme on peut le constater, un sujet de grande importance en matière d’assurance emprunteur, avec de nombreux enjeux.

- Enjeux de garanties.

- Enjeux de protection.

- Enjeux de tarifs, etc.

Dans ce contexte, on comprend aisément l’importance de faire appel à un courtier véritablement expert dans ce domaine.

Nous sommes à votre disposition et mettons tout en œuvre pour vous accompagner, comme nous le faisons avec expertise et engagement depuis plus de trente ans.

Questions fréquentes sur "assurance emprunteur surprime"

La surprime d’assurance emprunteur est un supplément tarifaire appliqué par une compagnie d’assurance lorsqu’un emprunteur présente un risque aggravé. Ce risque peut être lié à des facteurs médicaux, professionnels ou sportifs, et reflète une probabilité plus élevée d’incidents tels que décès, invalidité ou incapacité. La surprime permet à l’assureur de couvrir ce risque supplémentaire tout en proposant une couverture adaptée.

Le calcul d’une surprime dépend de plusieurs facteurs, notamment :

- La nature et la gravité du risque aggravé déclaré.

- Les critères spécifiques de la compagnie d’assurance et de son réassureur.

- Le montant du capital assuré.

La surprime est généralement exprimée en pourcentage ou en pour millage de la prime de base ou du capital emprunté. Par exemple, une surprime de 100 % double la prime de base. Chaque assureur ayant sa propre méthodologie, il est recommandé de comparer les offres avec l’aide d’un courtier expert.

Le coût moyen d’une assurance emprunteur dépend de plusieurs éléments, notamment :

- Le capital assuré, généralement entre 250 000 € et 300 000 €.

- Le taux appliqué, qui se situe souvent entre 0,30 % et 0,40 %.

En pratique, cela représente une dépense de quelques dizaines d’euros par mois, offrant une protection sur des montants beaucoup plus élevés (parfois des centaines de milliers d’euros). Le coût peut varier en fonction de l’âge, du type de contrat (groupe ou individuel) et des éventuelles surprimes.

Depuis la Loi Lemoine, entrée en vigueur en juin 2022, les assureurs ne peuvent pas exiger de questionnaire médical (dès lors que l’en cours assuré, prêts préexistants compris ) est :

- D’un montant total inférieur ou égal à 200 000 € par personne assurée.

- Et que le remboursement du prêt pour lequel la personne demande à être assurée soit effectué avant ses 60 ans

Ce cadre législatif s’applique désormais à la majorité des banques pour simplifier l’accès à l’assurance emprunteur et favoriser l’inclusion.

Les antécédents médicaux : comprendre leur impact

Qu’est-ce qu’un antécédent médical ?

Il s’agit de ce qui a pu affecter la santé d’une personne :

Un dossier d’antécédents peut comprendre des informations sur les allergies, les maladies, chroniques ou pas, les A.L.D, les interventions chirurgicales, les accidents, les vaccinations et les résultats d’examens, biologiques, radios, etc. et de tests physiques. Il décrira des informations sur les médicaments pris, les traitements et les habitudes de santé, comme le régime alimentaire et l’exercice physique.

En quoi sont-ils importants pour votre dossier d’assurance

Il y a lieu de pouvoir les lister, les préciser car c’est sur leur déclaration que la compagnie se basera pour vous faire sa proposition de tarif et de garantie. Omettre ou ne pas déclarer un antécédent vous expose à la nullité du contrat.

Ceci signifie que vous ne seriez pas indemnisé et que le contrat pourra être résilié par la compagnie. Cette situation vous expose alors à la possibilité pour la banque d’exiger le capital restant dû.

En effet, un contrat d’assurance est basé sur la bonne foi du proposant (Personne éventuellement assurable qui signe une proposition d’assurance destinée à un assureur, personne qui propose ses risques à assurer).

Pourquoi la liste des antécédents est-elle cruciale pour votre dossier d‘assurance

Quand une compagnie à laquelle il est demandé une couverture d’assurance procède à l’évaluation d’un risque, soit elle le considère normal et applique le tarif standard, soit elle le considère anormal au regard d’antécédents médicaux et étudie une tarification particulière, personnalisée.

Les antécédents médicaux sont parfois, voire souvent, aggravants, ils créent un risque anormal au sens littéral du terme. Ils peuvent donc modifier un risque que la compagnie devra garantir.

Celle-ci pourra, selon la maladie déclarée, considérer que le risque de décès est augmenté, qu’il peut y avoir des arrêts de travail plus souvent, plus longs qu’à la normale, que ça peut dégénérer en invalidité, etc.

C’est la raison pour laquelle ils ont une très grande importance dans une déclaration médicale, un dossier médical, destiné à une compagnie d’assurance quand elle procède à l’évaluation du risque.

Les compagnies posent une liste de questions sur les antécédents à travers un questionnaire médical, un questionnaire d‘état de santé.

Ce questionnaire est établi pour que la transparence médicale soit faite sur votre état de santé, pour que la compagnie puisse appréhender en parfaite connaissance de ce dont elle a besoin pour évaluer un risque à garantir.

Comment établir la liste de vos antécédents médicaux

Il vous faut être en mesure de déclarer votre taille, votre poids, votre profession, votre statut social, votre acuité visuelle, etc. des diagnostics de maladie, des arrêts éventuels, leurs durées, des traitements, des examens aux résultats anormaux, des examens à effectuer.

Les erreurs courantes à éviter quand on remplit un questionnaire médical pour solliciter une couverture d’assurance. :

Ne rien omettre, ne pas sous évaluer certains problèmes de santé, ne pas se dire que quelque chose qui vous est arrivé n’est pas important, indiquer très précisément des durées d’arrêts, leurs nombres, etc. Il ne faut pas survoler le remplissage d’un questionnaire médical, quitte à le faire avec son médecin.

Notre conseil : prenez le temps de vous remémorer votre passé, repartez du début, et mettez vos résultats en parallèle des questions posées. Ai-je été diagnostiqué ? Si oui, de quoi ? Ai-je eu des traitements ? Ai-je été hospitalisé ? Pourquoi, quand t combien de temps ? Si oui, pourquoi ? Ai-je été arrêté ? Si oui, quand et combien de temps, en jours ?

Ce que demandent les assureurs

Les compagnies vont vous demander si vous êtes atteinte ou atteint d’une maladie chronique, si vous devez consulter un médecin, si un examen a donné un résultat anormal, si vous portez un appareillage, si vous devez faire de la rééducation, etc. La santé mentale est aussi appréhendée, la douleur chronique, etc.

Les antécédents familiaux, de même que les résultats de tests génétiques n’ont pas à être demandés.

Exemples de conditions souvent demandées par les assureurs

On vous demandera si une maladie chronique vous affecte. On vous demandera si vous faites l’objet d’un suivi médical, avec ou sans traitement. Vous aurez à déclarer une éventuelle ALD. Si vous êtes dans cette situation et que vous souhaitez emprunter, renseignez-vous en cliquant ici.

On vous interrogera aussi sur d’éventuelles hospitalisations, actes chirurgicaux, leurs durées, leur nature. Des questions porteront sur une éventuelle rééducation, la nécessité d’un appareillage, etc.

Les troubles de la santé mentale, au regard de leur importance croissante, font l’objet de l’attention des assureurs.

Comment la liste des antécédents médicaux influe-t-elle sur la prime d’assurance

Une prime d’assurance est établie selon une norme de santé. Si le risque, en fonction de vos antécédents, est considéré anormal, la prime variera, elle augmentera, comme pour un risque cardio vasculaire, par exemple, en ce qu’il peut augmenter le risque de décès.

S’il se conjugue à un diabète, la surprime sera plus conséquente, etc. jusqu’à un éventuel refus. Certaines pathologies peuvent provoquer des arrêts de travail, des invalidités ce qui fera augmenter la prime correspondant à ces garanties ou des exclusions de leurs conséquences sur celles-ci.

La surprime permet à la compagnie de préserver ses équilibres techniques d’éventuels déficits. En effet, des risques anormaux s’ils étaient tarifés comme normaux entraineraient des pertes techniques, et donc financières,excessives, et ce au détriment de tous les assurés. Il s’agit là d’une logique bien compréhensible.

Les surprimes peuvent être de plusieurs fois la prime normale. On dit alors 100% pour un doublement, 200 % pour un triplement, etc. Elles peuvent être portées sur les primes du risque de décès et celles du risque d’incapacité et d’invalidité. Si une surprime ne suffit pas à l’assureur, il procèdera d’exclusion des antécédents médicaux déclarés.

Comment limiter l’impact des vos antécédents médicaux sur votre couverture

Nous vos conseillons de vous rapprocher de courtiers en assurances spécialisés en risques aggravés comme Handi-Assur pour orienter au mieux votre demande d’assurance. En effet, notre connaissance des compagnies, de leurs capacités, leurs innovations, leurs tarifications, etc. vous fera gagner et du temps et de l’argent.

Nous saurons vous dire quels documents prévoir, examens à effectuer, etc. Nous sommes très habitués à la gestion des antécédents, aux majorations de primes. C’est notre quotidien depuis plusieurs dizaines d’années.

Conseils pour mieux gérer vos antécédents médicaux dans votre demande d’assurance

Il est très important de faire preuve d‘une transparence totale dans votre dossier. En effet, une fausse déclaration vous exposerait à la nullité de votre contrat. Celui-ci serait résilié par la compagnie et la banque pourrait alors faire valoir son droit d’exiger le règlement immédiat du capital restant dû (clause d’exigibilité très souvent inscrite dans l’offre de prêt).

Il ne faut pas craindre de tout déclarer car c’est sur la réalité et la bonne foi que se base le contrat d’assurance

Questions fréquentes sur les antécédents médicaux

Ça comprend tout ce qui a affecté ou affecte la santé d’une personne.

Il faut en parler à son médecin qui a, normalement, le dossier médical de chacun de ses patients.

Traitements, hospitalisations, diagnostics, tests biologiques, radios, etc.

La loi vous permet de l’obtenir en écrivant au professionnel de santé.

Ordonnances, comptes rendus opératoires, résultats de prises de sang, certificats d’arrêts et de reprise de travail.

Comprendre l'assurance décès et ses enjeux

Qu'est-ce que l'assurance décès ?

Vivant, on produit du revenu en travaillant et on a alors de quoi faire vivre sa famille, aider ses enfants, souscrire des emprunts, etc. Si on meurt, tout ça est remis en cause. La famille doit faire face à une baisse de revenus souvent conséquente et des situations sont très souvent dramatiques.

Il y a cependant, entre autres moyens de protéger les siens, la possibilité de souscrire un contrat d’assurance en cas de décès. L’assurance décès, c’est avant tout un acte de prévoyance. On prévoit les conséquences d’un décès. Il s’agit par le versement d’un capital prévu au contrat de faire face aux besoins financiers de ses proche ou de répondre à l’exigence d’un créancier, voire des deux.

Pourquoi souscrire une assurance décès ?

Il faut se poser la question, certes difficile mais qui permet de préciser les besoins : si je n’étais plus là depuis hier, qu’en serait-il pour les miens aujourd’hui et demain ? Qu’en serait-il des crédit à payer, des courses à faire, des études des enfants, etc. ? Quel capital serait le bienvenu pour faire face ?

Comment fonctionne un contrat d’assurance décès ?

- On se couvre alors par un contrat appelé temporaire décès (temporaire parce que la garantie est exprimée pour une durée déterminée) qui prévoit le versement d’un capital ou d’une rente au bénéficiaire pendant une durée définie, souvent jusqu’à la retraite ou la majorité des enfants par exemple.

- L’assurance décès de l’emprunteur, que l’on souscrit pour la durée du prêt prévoit, elle, le versement du capital restant dû s’il arrive un malheur. La dette est alors éteinte par la compagnie d’assurance, le prêt est soldé, remboursé et les mensualités de ce crédit cessent.

Les parties prenantes d’un contrat d’assurance décès

Il y a dans un contrat d’assurance décès trois parties : l’assuré(e) la compagnie d’assurance, et le bénéficiaire. En contrepartie d’une prime, somme payée par l’assuré (souvent souscripteur) un capital en cas de décès sera garanti par la compagnie, qui a accepté de prendre ce risque, et sera versé au bénéficiaire qui le reçoit, qui en a le bénéfice. Ainsi, la famille de la personne décédée aura de quoi vivre et / ou la banque pourra être remboursée à hauteur de la partie du prêt garantie.

Le montant des primes et les risques couverts

La prime d’assurance est très souvent variable à la hausse au fur et à mesure que l’assuré vieillit, elle augmente chaque année. Le décès sera couvert s’il a pour origine un accident ou une maladie. Deux assurances en cas de décès sont possibles : l’assurance décès accidentel qui ne couvre que ce risque et l’assurance décès toutes causes qui couvre aussi le risque de décès par maladie.

La compagnie doit, et répondre à des obligations légales de solvabilité et équilibrer ses comptes (bénéfice technique entre autres), elle ne peut donc pas assurer les yeux fermés. C’est du bon sens : on se renseigne sur le risque qu’on va prendre, comme le banquier le fera de son côté avant de prêter, par exemple.

De même qu’elle se renseignera pour régler un capital décès : il ne s’agit pas là non plus pour elle de payer les yeux fermés mais de vérifier la cohérence entre les déclarations de l’assuré et la réalité de son dossier médical. Là aussi, c’est du bon sens.

Le questionnaire médical : une étape clé

Outre l’âge et la profession, c’est l’état de santé qui sera déterminant pour la compagnie. Elle demande donc un questionnaire médical (Q.M) ou questionnaire de santé (Q.S) ou aussi questionnaire d’état de santé (Q.E.S).

Le questionnaire médical est le reflet de l’état de santé de la personne à assurer ; c’est sur cet exposé de sa santé par la personne que la compagnie se forgera un avis pour déterminer son acceptation du risque qu’on lui demande d’assurer.

Que contient le questionnaire médical ?

Dans ce questionnaire médical, seront posées des questions sur l’état de santé, d’éventuels antécédents, certaines caractéristiques physiques, des habitudes de vie, pratiques sportives. Il faut donc répondre très précisément à toutes les questions précises sans les interpréter sinon l’opinion de la compagnie serait faussée.

Le oui ou le non sont possibles en réponses et des commentaires peuvent être apportés. Quand elle lira un oui en réponse à une question, la compagnie pourra soit prendre sa décision immédiatement soit demander des compléments en rapport avec le problème de santé déclaré. Elle pourra alors demander des résultats d’examens, etc. et un questionnaire spécifique à la pathologie déclarée que le médecin pourra compléter.

C’est sur la base du questionnaire médical et des éventuels compléments apportés que la compagnie fera son évaluation du risque à assurer et pourra ou pas proposer un tarif. C’est en effet le principe de l’assurance qui est en cause : le tarif d’une garantie est calculé selon les déclarations de la personne à assurer.

Les conséquences des réponses dans le questionnaire médical

Si les réponses apportées faussent l’opinion de la compagnie sur la réalité du risque, celle-ci sera en droit de refuser le paiement du capital, ce qui est normal parce qu’elle n’aura alors pas reçu ce qui lui aurait été nécessaire pour équilibrer ses comptes et tenir ses multiples engagements, les primes versées lui restant acquises.

Il s’agit donc de prendre son temps, de remplir calmement et en responsabilité son questionnaire de santé. Quan d on s’engage sur 20 ou 25 ans, ce qui est la durée moyenne d’un crédit immobilier, et pour en moyenne un tiers de ses revenus mensuels, on doit prendre un peu de temps pour se faire assurer le mieux possible.

Les options et garanties disponibles

A la lecture des réponses et des compléments reçus, la compagnie acceptera normalement ou avec des surprimes ou refusera le risque. Elle peut aussi ajourner sa décision, ce qui signifie qu’elle demande un délai pour statuer.

Si on ne l’a pas fait avant de se faire assurer par une compagnie, on peut bien sûr interroger d’autres compagnies d’assurances pour tenter d’obtenir un meilleur tarif, plus de garanties voire les deux.

C’est là, entre autres avantages, qu’est la valeur ajoutée de Handi-Assur, savoir orienter un dossier vers des compagnies plus susceptibles d’y apporter une réponse intéressante tant sur le prix que pour les garanties.

La substitution d’un contrat grâce à la loi Lemoine

S’il s’agit d’une assurance décès emprunteur La loi Lemoine (voir notre page), permet, en effet, de substituer à un contrat un autre qui garantit autant sinon mieux. On propose alors à la banque le contrat si on l’estime meilleur en garanties ou moins cher à garanties égales.

La banque l’étudie, et, si elle l’accepte, ce qui est le plus fréquent, elle édite un avenant à l’offre de prêt qui inclut le nouveau contrat. Cet avenant permet à l’assuré de demander la résiliation du premier contrat.

Il est important à ce stade de savoir que Handi-Assur propose des contrats acceptés. En effet, notre métier consiste pour un risque aggravé à tenter de faire assurer mieux qu’elles ne le sont des personnes avec antécédents médicaux.

Par mieux, il faut entendre avec plus de garanties, moins d’exclusions, pour moins cher, etc. Il va donc de soi que quand nous demandons une substitution d’assurance emprunteur, c’est parce que nous apportons mieux.

Pour ce qui de l’assurance décès, la prévoyance dite familiale, on fait ce qu’on veut, on résilie comme on veut quand on veut. Art L132-20 du code des assurances : l’assureur n’a pas d’action pour exiger le paiement des primes. Le défaut de paiement d’une prime n’a pour sanction, après accomplissement des formalités prescrites par l’article L. 113-3, que la résiliation pure et simple de l’assurance ou la réduction de ses effets.

Attention par contre au trou de garantie qui ferait qu’on ne serait pas encore couvert par un nouveau contrat alors que l’ancien serait déjà résilié. Il y a lieu là d’être très vigilant sur les dates d’effet.

Il faut aussi veiller à ce qu’aucun nouvel événement de santé ne soit intervenu depuis l’accord de la compagnie et avant la prise d’effet, événement qui qui pourrait remettre en cause l’accord de l’assureur.

Si tel est le cas, il faut déclarer cet événement sous peine de nullité du contrat. La compagnie confirmera ou non son premier accord mais ça n’aura pas de conséquences fâcheuses vu que le premier contrat ne sera pas résilié.

La fiscalité du capital décès

Les exonérations fiscales possibles sur le capital décès

On se demande souvent s’il faut déclarer le capital versé en cas de décès aux impôts.

Le capital décès est exclu du calcul des droits de succession, sauf quelques cas particuliers. Certains bénéficiaires (conjoint, partenaire de Pacs, Les frères et sœurs de l’assuré, de plus de 50 ans ou en situation d’invalidité sans possibilité de travailler, vivant avec la personne défunte durant les 5 ans précédant son décès.) sont même entièrement exonérés de droits.

L’imposition du capital décès change en fonction de l’âge de l’assuré. Avant 70 ans, seule la prime de la dernière année est imposable. Un abattement fiscal de 152 500 € par ayant droit est appliqué avant les prélèvements sociaux fixés à 20 %.

Après 70 ans, les primes sont réintégrées dans l’actif successoral, après un abattement de 30 500 €. Le montant est taxable en fonction du lien existant entre l’assuré et le bénéficiaire.

Besoin de plus de conseils sur l’assurance décès ? Contactez Handi-Assur dès maintenant !

Souscrire à une assurance décès est une décision importante pour garantir la sécurité financière de vos proches. Que vous souhaitiez mieux comprendre les différentes options, avoir des réponses précises sur les formalités médicales, ou explorer des solutions adaptées à votre situation, il est essentiel d’être bien informé.

Nous sommes à votre écoute pour vous accompagner, répondre à toutes vos questions, et vous guider vers le contrat le plus adapté à vos besoins et ceux de votre famille.

N’attendez plus ! Prenez rendez-vous avec Handi-Assur pour sécuriser l’avenir de vos proches et faire le meilleur choix possible.

Découvrir le lexique de l'assurance emprunteur

L’assurance emprunteur est un élément crucial dans le processus de souscription de prêts, notamment pour les crédits immobiliers. Elle permet de garantir le remboursement du crédit en cas de décès, d’invalidité, d’incapacité temporaire de travail, et parfois même de perte d’emploi. Cependant, pour les personnes présentant des risques aggravés de santé, obtenir une assurance emprunteur peut s’avérer complexe. Ce lexique vise à clarifier les termes et concepts clés liés à l’assurance emprunteur, afin de mieux comprendre les garanties, les processus de souscription et les alternatives possibles.

Adhérent

Personne membre du groupe au profit duquel le contrat d’assurance collectif (par exemple contrat collectif d’assurance-vie, contrat collectif d’assurance emprunteur, contrat collectif d’assurance santé) est souscrit auprès d’un organisme d’assurance par une personne morale ou un chef d’entreprise qui a la qualité de souscripteur.

Assurance crédit

Assurance temporaire souscrite à l’occasion de la mise en place d’un crédit, qui garantit la prise en charge de tout ou partie du crédit en cas de survenance de certains événements (par exemple en cas de décès de l’emprunteur, en cas de perte totale et irréversible d’autonomie (PTIA), invalidité permanente, incapacité temporaire de travail, et éventuellement la perte d’emploi).

Tacite reconduction

Renouvellement automatique d’un contrat d’assurance. Lorsque le contrat n’est pas résilié en temps voulu, il est automatiquement reconduit pour une durée au plus d’un an. L’assureur doit, lors de l’envoi de l’avis d’échéance pour un contrat d’assurance individuel rappeler à l’assuré la date limite à laquelle celui-ci peut mettre fin à ce contrat.

Conseil écrit

Document obligatoirement remis par tout intermédiaire en assurance reprenant les besoins et exigences du client ainsi que les raisons qui motivent le conseil fourni par l’intermédiaire pour le produit d’assurance proposé. Ce document est généralement signé par le client.

Garantie perte d'emploi

Prise en charge totale ou partielle des échéances d’un emprunt pendant une durée limitée, après application d’un délai de carence et d’une franchise, en cas de licenciement mettant fin à un contrat de travail à durée indéterminée (CDI) et sous réserve de bénéficier de prestations versées par le Pôle emploi.

Convention AERAS

Convention signée entre les pouvoirs publics, les professionnels, des associations de consommateurs et des associations de personnes malades ou handicapées pour permettre un meilleur accès à l’assurance et au crédit des personnes présentant un risque aggravé de santé.

Assurance emprunteur

Assurance temporaire souscrite à l’occasion de la mise en place d’un crédit, qui garantit la prise en charge de tout ou partie du crédit en cas de survenance de certains événements (par exemple en cas de décès de l’emprunteur, en cas de perte totale et irréversible d’autonomie (PTIA), invalidité permanente, incapacité temporaire de travail, et éventuellement la perte d’emploi).

Conditions particulières

Document complétant les conditions générales qui précise la situation et les choix de l’assuré (risque souscrit, renseignements concernant l’assuré, garanties choisies, cotisation, durée du contrat…).

Les conditions particulières sont également appelées

dispositions particulières.

Conditions générales

Document, qui regroupe l’ensemble des dispositions communes à tous les assurés pour un type de contrat. Il décrit les garanties proposées ainsi que les obligations de l’assuré et de l’assureur. Les conditions générales sont complétées des conditions particulières. Les conditions générales sont également appelées dispositions générales.

Courtier en assurance

Personne physique ou personne morale, possédant la qualité de commerçant et immatriculée à l’ORIAS. Le courtier conseille l’assuré dans la mise au point de ses contrats et le choix de l’assureur. Il négocie pour le compte de son client, avec les entreprises d’assurance. Il assiste les souscripteurs et assurés pour l’exécution des contrats d’assurance et le règlement des sinistres.

Agent général d'assurance

Professionnel indépendant exerçant l’activité d’intermédiation en assurance et de gestion pour le compte d’une ou plusieurs entreprises d’assurance. L’agent général est immatriculé à l’ORIAS. Il travaille sous la marque de la ou des sociétés qu’il représente. Il conseille ses clients dans la mise au point et l’exécution de leurs contrats d’assurance et les assiste en cas de

sinistres.

Garantie emprunteur

Assurance temporaire souscrite à l’occasion de la mise en place d’un crédit, qui garantit la prise en charge de tout ou partie du crédit en cas de survenance de certains événements (par exemple en cas de décès de l’emprunteur, en cas de perte totale et irréversible d’autonomie (PTIA), invalidité permanente, incapacité temporaire de travail, et éventuellement la perte d’emploi).

Assurance groupe

« Est un contrat d’assurance de groupe le contrat souscrit par une personne morale ou un chef d’entreprise en vue de l’adhésion d’un ensemble de personnes répondant à des conditions définies au contrat, pour la couverture des risques dépendant de la durée de la vie humaine, des risques portant atteinte à l’intégrité physique de la personne ou liés à la maternité, des risques d’incapacité de travail ou d’invalidité ou du risque du chômage. Les adhérents doivent avoir un lien de même nature avec le souscripteur. » (Article L. 141-1 du Code des Assurances)

Contrat d'assurance emprunteur

Le contrat d’assurance emprunteur, souscrit en garantie d’un prêt, est accessoire au contrat de prêt. L’assurance emprunteur couvre généralement les risques de décès, d’invalidité, d’incapacité et, pour certains contrats, le risque de perte d’emploi. Il ne s’agit pas d’une assurance obligatoire au sens du Code des assurances ; cependant elle est, dans pratiquement tous les cas, exigée par l’établissement prêteur pour les crédits immobiliers.

Prêt multipalier

Prêt à taux fixe dont les mensualités sont ajustées au remboursement des autres emprunts contractés. Exemple, vous devez encore rembourser chaque mois les échéances de 1000 € de votre prêt actuel sur une durée de 3 ans : il vous est possible de contracter un prêt multipalier principal dont les mensualités seront diminuées de 1000 € pendant ces mêmes 3 premières années afin de ne pas trop alourdir vos charges d’emprunt.

Prêt relais

Prêt qui permet aux propriétaires d’acheter un nouveau logement sans attendre d’avoir vendu leur logement actuel. Ce qui constitue une « avance » d’un montant pouvant s’élever jusqu’à 80% du prix estimé du logement occupé à céder. Une fois la vente effectuée, le prêt relais est remboursé sans pénalités. (durée maximum généralement limitée à 2 ans).

ORIAS

Un organisme chargé d’assurer la tenue du registre des intermédiaires en assurance. Il existe quatre catégories d’intermédiaires en assurance. Un même intermédiaire peut être inscrit dans plusieurs catégories sous un même numéro d’inscription. L’inscription doit être renouvelée tous les ans. Le registre de l’ORIAS est consultable sur Internet www.orias.fr.

Prêt amortissable

Type de prêt le plus courant. Le remboursement du capital est étalé dans le temps (contrairement aux prêts in fine). Pour les prêts à échéances constantes, intérêts calculés sur capital restant dû et part du capital sont remboursés à chaque échéance (part des intérêts diminue avec le temps, part du capital augmente).

Quel est un risque aggravé de santé

On parle généralement de « risque aggravé » quand le risque de voir se produire l’événement garanti (invalidité ou décès) pour une personne déterminée est statistiquement supérieur à celui d’une population de référence.

Perte totale et irréversible d'autonomie

État d’une personne qui nécessite le recours à une tierce personne pour les actes de la vie courante ou, lorsque la personne est salariée, donne lieu au bénéfice d’une pension de troisième catégorie par la Sécurité sociale.

Garantie décès

Dans le cas spécifique de l’assurance emprunteur, garantie par laquelle l’assureur s’engage, en cas de décès de l’assuré consécutif à une maladie ou un accident, à verser la prestation prévue (capital ou rente) à l’établissement prêteur.

Prêt conventionné

Prêt attribué sans condition de ressources et pouvant financer jusqu’à 90% du montant de votre opération. Il ouvre droit à l’APL, l’Aide Personnalisée au Logement. Le PAS (Prêt d’Accession Sociale) est une forme de Prêt Conventionné soumis à des conditions de ressources.

Prêt fonctionnaire

D’un montant maximum de 811.23 € (en 2010), il est attribué sans condition de ressources aux fonctionnaires et aux agents de l’Etat. Il est distribué par le Crédit Foncier de France et uniquement accordé en complément d’un Prêt Conventionné (PC) ou d’un Prêt d’Accession Sociale (PAS).

Prêt à échéances progressives

Le montant des mensualités augmente chaque année, selon un rythme défini lors de la signature du prêt : mensualités pendant les premières années de remboursement sont allégées et augmentées par la suite pour tenir compte de la hausse prévue de vos revenus.

Prêt lissé

Vous permet de rembourser avec des échéances constantes (prêt non modulable, au taux fixe non révisable) les différents prêts tous confondus dont vous avez pu bénéficier pour votre projet. Il vous permet de maintenir un endettement fixe alors que les durées de vos prêts se chevauchent.

Proposition d'assurance

Devis établi par l’assureur ou l’intermédiaire, sur la base d’un questionnaire décrivant la situation et les besoins du futur assuré, permettant, en fonction des risques à garantir, de fixer la cotisation correspondante aux garanties choisies. Le questionnaire peut être appelé formulaire de déclaration de risques.

Délégation d'assurance

Terme utilisé pour désigner la possibilité pour l’emprunteur (pour un prêt immobilier ou un crédit à la consommation) de souscrire une assurance emprunteur auprès de l’assureur de son choix.

Prêt modulable

Vous permet d’augmenter ou de diminuer le montant de vos mensualités en fonction de vos rentrées d’argent et ce, pendant toute la durée du prêt (taux fixe et mensualités modulables).

Prêt à échéance constantes

Le montant des mensualités à payer reste identique pendant la durée totale du prêt (taux et mensualités sont fixes).

Prêt in fine

Seuls les intérêts sont remboursés pendant la durée du prêt. Le capital n’est donc pas amorti mais remboursé à l’échéance en une seule fois.

Souscripteur

Personne physique ou morale qui conclut un contrat d’assurance avec l’assureur.

Dans un contrat individuel, le souscripteur paye la prime et généralement, il est l’assuré (par exemple en contrat d’assurance automobile). Pour les contrats individuels d’assurance-vie, il désigne le(s) bénéficiaire(s), procède au(x) rachat(s), etc.

Dans le cas d’un contrat collectif ou de groupe, le souscripteur est le co-contractant de l’assureur (personne morale ou chef d’entreprise). Il souscrit au nom des adhérents et c’est l’adhérent qui paye la prime. Pour les contrats collectifs d’assurance-vie, l’adhérent désigne le(s) bénéficiaire(s), procède au(x) rachat(s), etc.

Loi lagarde

Pour un contrat d’assurance crédit avec risques « simples », la loi Lagarde offre au futur assuré le libre choix de l’assureur sous réserve que celui-ci présente le même niveau de garanties que l’assurance emprunteur proposée par l’établissement prêteur. Dans le cadre d’un contrat d’assurance crédit avec « risques aggravés », la loi Lagarde ne modifie en rien le parcours de souscription ni les diverses offres de garanties. Le recours à la délégation d’assurance d’un risque défini comme aggravé par les professionnels de l’assurance de prêt (risque aggravé de santé, risque aggravé professionnel, risque aggravé sportif) étant déjà exercé pour garantir un emprunt.

Droit de rétraction

Dans le cas de la vente à distance (contrats d’assurance souscrits par téléphone ou par Internet ou par courrier) et du démarchage, le souscripteur/adhérent dispose dans certains cas d’un court délai pour mettre fin à son contrat à compter de la signature de celui-ci. Il est important de se reporter au contrat qui doit mentionner l’existence de cette faculté et les modalités d’exercice de celle-ci. Ce droit de rétractation ne s’applique pas dans certains cas : en particulier les contrats d’assurances voyage ou bagages, les contrats d’assurance

automobile.

Comment changer d’assurance de prêt immobilier ?

Changer d’assurance de prêt immobilier est devenu possible

Le 12 janvier 2018, le Conseil Constitutionnel a confirmé que la possibilité de résiliation annuelle de l’assurance de prêt immobilier personnel ou professionnel souscrit par une personne physique, y compris pour les contrats en cours, demande exprimée dans l’amendement du sénateur Bourquin n’était pas contraire à la Constitution. Désormais, toutes les personnes physiques ayant souscrit un prêt immobilier peuvent, depuis le 1er janvier 2018, demander la résiliation de leur contrat d’assurance (ou adhésion au contrat groupe, en cas d’assurance collective).

Qu’est-ce que l’amendement Bourquin change pour moi ?

C’est tant mieux si vous êtes mal ou peu assuré. C’est tant mieux si vous payez cher votre assurance de prêt immobilier à cause d’un risque aggravé de santé.

Désormais, vous pouvez présenter à votre banque un contrat d’assurance de prêt immobilier personnel pour remplacer celui qu’elle vous a imposé au moment de souscrire votre prêt malgré un risque aggravé de santé. Peut-être aussi n’aviez-vous pas eu le temps de chercher une meilleure assurance de prêt immobilier pour pouvoir acheter dans les délais.

Pourquoi Choisir Handi-Assur pour changer d’assurance de prêt immobilier ?

Vous êtes mal assuré ? On vous avait refusé des garanties ? Certaines garanties ont été frappées d’exclusion ? Vous ne vous sentez pas tranquille ? Vous vous inquiétez pour votre famille ? Qui paierait si je tombais malade ? Un seul emprunteur est assuré, l’autre pas ?

Rassurez-vous, vous êtes ici chez Handi-Assur, spécialiste depuis vingt ans de l’assurance de prêt immobilier avec risque aggravé de santé. La convention AERAS est notre milieu naturel.

Chercher des garanties, négocier des tarifs, argumenter des dossiers, c’est notre quotidien.

Chaque jour nous répondons à des demandes de personnes malades ou l’ayant été, affectées par des maladies chroniques, des séquelles d’accident, etc.

Des garanties vous ont été refusées ? Vous avez des exclusions sur certaines ?

Désormais, vous pouvez essayer d’être mieux assuré : obtenir des garanties qu’on vous a refusées ( ITT, IPT, PTIA, voire même le DECES ) ou faire annuler des exclusions liées à des maladies, des séquelles d’accident, etc.

Si votre état de santé s’est amélioré, s’il n’y a pas eu de récidives, si vous êtes considéré en rémission de votre maladie, voire même guéri, vous pouvez envisager d’obtenir des garanties jusqu’alors refusées ou frappées d’exclusions en rapport avec le problème de santé déclaré en son temps. Rien n’est définitif dans ce cas.

Qu’est-ce que le droit à l’oubli ?

Dans certains cas, vous pouvez bénéficier du droit à l’oubli.

Le droit à l’oubli, c’est, en effet, ne plus avoir à déclarer certains problèmes de santé passés.

Une grille dite de référence précise les maladies concernées (page grille de référence) et les délais au-delà desquels elles ne sont plus à déclarer. Peut-être êtes-vous concerné.

Interrogez-nous, nous vous fournirons les informations pour que vous puissiez obtenir toutes les garanties souhaitées le cas échéant.

Votre assurance de prêt immobilier personnel est-elle trop chère ?

Désormais, il peut être possible de vous être assurer pour moins cher : subir moins de surprimes, vous assurer sur le capital restant dû. C’est-à-dire que nous calculons nos primes en fonction du capital que vous devez et non pas celui que vous avez emprunté.

Quelles démarches pour changer d’assurance de prêt immobilier personnel ?

A ce stade, c’est toujours très simple. Il suffira de nous confirmer votre accord sur l’offre de garanties proposées et nous en vérifierons la bonne correspondance avec les capitaux restant dus, vos échéances mensuelles de prêt, etc. Une fois ça fait, le contrat sera édité que vous n’aurez plus qu’à adresser à votre banque selon un courrier que nous vous fournirons.

Il faut alors adresser sa demande de substitution par lettre recommandée avec accusé de réception à l’établissement prêteur, en y joignant les Conditions Générales et Particulières du nouveau contrat. La banque dispose de 10 jours ouvrés à compter de la réception de cette demande pour se prononcer.

La banque peut-elle refuser mon contrat ?

Rassurez-vous, nous aurons vérifié préalablement que vous serez soit mieux assuré sans contestation possible, soit aussi bien assuré mais pour moins cher.

La banque n’aura alors pas d’autre choix que celui d’accepter votre nouveau contrat d’assurance de prêt immobilier personnel. En cas de non-respect de la loi, la banque pourra subir une amende de trois mille euros.

Une fois obtenu l’accord de la banque, il suffit alors de demander à l’ancien assureur la résiliation de son précédent contrat (sans oublier l’accord de la banque), également par lettre recommandée avec accusé de réception, adressée au moins deux mois avant la date d’échéance du contrat. Sur ce dernier point, un arbitrage est attendu de la part du CCSF pour déterminer quelle date doit précisément être retenue, en fonction des situations.

Cette résiliation prendra effet soit 10 jours après réception de la demande de résiliation, soit à la date de prise d‘effet du nouveau contrat, si celle-ci est postérieure.

Le contrat de prêt fera l’objet d’un avenant précisant le nouveau taux annuel effectif global.

Le prêteur ne peut exiger de frais supplémentaires pour l’émission de cet avenant.

Dans le cas d’un refus de substitution du contrat par la banque, celui-ci doit être motivé.

Comment faire pour tenter d’être mieux assuré pour mon prêt immobilier personnel ?

Dans un premier temps, prenez contact avec nous (page contact).

Contacter Handi-Assur, c’est vous donner la chance de voir votre dossier présenté à nos partenaires dont nous savons l’expertise en matière de risques aggravés de santé. Vous pourrez argumenter votre demande en liaison avec votre entourage médical. Votre dossier fera l’objet d’une étude personnalisée. Nous ne vous promettons rien mais vous pourrez ainsi bénéficier de notre expertise exclusive en matière d’assurance de prêt immobilier avec risque aggravé de santé.

Comment le changement d’assurance de prêt se passe ?

Tout ça est très simple, beaucoup plus qu’on ne l’imagine.

Votre demande d’assurance de prêt immobilier avec risque aggravé de santé sera présentée à certains de nos partenaires dont nous savons l’expertise en ce domaine.

Votre demande d’amélioration de votre assurance pourra être argumentée et soutenue avec votre entourage médical ; Parlez-en à votre médecin qui saura établir des certificats éclairants, réunir des bilans, des analyses récentes, décrire l’évolution de votre état de santé, etc.

Après étude, nous reviendrons vers vous avec le meilleur résultat obtenu compte tenu de votre situation personnelle. Celui-ci sera alors comparé à votre contrat en cours. Selon les compagnies, leurs offres de garanties sont valables de deux à six mois, soit à compter de la date de votre questionnaire de santé, soit de celle de leur édition.

Attention cependant, tout événement de santé nouveau intervenant entre la date de remplissage de votre questionnaire de santé et la date d’effet du contrat de remplacement sera à signaler à l’assureur. Dans le cas contraire, le contrat serait frappé de nullité pour fausse déclaration.

Ne vous en faites, nous savons faire, nous sommes très vigilants sur tous ces points et saurons vous donner le bon conseil. Nous rappelons que nous engageons notre responsabilité sur toutes nos actions.